纺织服装行业2018年报前瞻

本周我们对重点纺织服装企业2018年业绩进行前瞻性预测。服装家纺子板块在经济下行及上年高基数背景下,预计Q4收入表现依旧承压,部分公司在12月大范围降温后零售端迎来改善;电商渠道表现不一,双十一高基数致增速环比多回落。纺织制造板块订单趋淡,Q4收入端环比多放缓,出口型纺企受益于汇率波动业绩表现多优于收入端。新模式公司受益于行业红利以及内部效率优化,延续高增态势,消费分级背景下或一定程度受益。

具体到细分子板块:

大众:Q4,森马服饰在同店改善、新店拓展及电商高增支撑下,童装维持较快增长,休闲装经历短暂放缓后增速有望企稳;利润端在上年同期计提存货跌价的低基数影响下,表现将大幅改善。太平鸟受暖冬天气、新一季货品适销度一般的影响,预计四季度同店表现不佳,新拓店略支撑线下收入小幅增长,电商在上年同期高基数背景下亦出现一定放缓,全年业绩表现承压。海澜之家预计终端零售较三季度环比小幅改善,全年业绩维持个位数增长。

家纺:本轮家纺行业复苏主要受益于地产周期与补库存周期的叠加,加盟商在渠道库存清理到位以及盈利改善支撑下,拓店及订货均相对积极。在地产销售放缓,宏观经济相对承压以及融资环境收紧的背景下,加盟商订货趋于谨慎,终端零售亦出现一定放缓,预计四季度线下收入增速较三季度基本持平或略放缓。电商渠道表现分化,富安娜预计Q4线上维持稳增长态势;水星家纺经历前期调整后,电商渠道Q4预计较Q3有所改善,恢复增长态势;罗莱生活对电商品牌LOVO进行重新定位,预计仍处于调整中,对整体收入可能产生拖累。利润端来看,预计罗莱生活受益于费用率压缩,业绩有望环比改善。

中高端:中高端女装自16Q4开始复苏已持续增长8个季度,但18Q4表现或有所分化,其中成熟品牌表现较优,新兴品牌表现不一。预计歌力思主品牌环比Q3改善,直营表现优于加盟;Edhardy维持良好增长态势,IRO在Q4预计也有所改善,百秋电商GMV仍将维持高增。安正时尚受到主品牌放缓以及新兴品牌抗风险能力较弱拖累,收入端表现或将承压,Q4电商在前期高增后预计开始放缓,礼尚科技自11月开始并表贡献有限,全年业绩表现将承压。

男装:表现持续分化。比音勒芬定位高景气细分运动市场,强产品力、内部精细化管理运营优异使其有望保持高于行业整体的增速水平;九牧王收入端或将持续承压,但公司在四季度处置财通证券股份获得投资收益有望显著增厚业绩;七匹狼预告全年利润端增长0-15%。

纺织制造:国内服装零售放缓,中美贸易摩擦导致出口订单趋紧甚至外移,拖累四季度纺织制造企业收入表现,而在原材料成本、煤炭价格等生产成本下降,上年同期汇兑损失导致的低基数背景下,利润端表现预计优于收入端。具体到公司层面,华孚时尚网链业务维持高增,纱线业务受订单转弱预计放缓,公司进行棉花期货套期保值交易实现盈利6,631万元对业绩也有一定增厚。百隆东方受益越南产能投放和汇率波动,Q4收入环比有所改善,但公司公告其持有的棉花期货持仓合约浮亏7,108万将对全年业绩产生较大拖累。新野纺织新增纱线产能持续释放,新拓展针织面料业务开始逐渐投产,实现产业链向下游延伸,预计业绩仍将保持较快增长。孚日股份受益汇率波动带来的收入端折算收益,以及床品出口增加,下半年收入端出现改善,房地产业务剥离也有一次性收益贡献。

新模式:以开润股份、南极电商、跨境通为代表的新电商模式,受益于行业红利以及内部效率优化,延续高增态势。经济降速、低线城市电商渗透率提升,高性价比品牌相对受益。南极电商品牌授权及电商服务业务持续向好,全年GMV突破200亿元,同比增长超过60%,时间互联并表致收入端高增,我们预计全年净利润增速为59%-68%。跨境通进出口业务维持良好增长,公司持续修炼内功、优化资产质量及现金流水平,我们预计全年净利润增速为60%-80%。开润股份B2B及B2C业务双向发力,规模效应有望带来B2C业务盈利能力改善。

「服装家纺:增速环比继续放缓,库存风险相对可控」

18年整体服装零售表现出明显的前高后低趋势。18Q2后,宏观经济承压致消费支出相对谨慎,同时,暖冬因素致冬装消费不及预期,拖累服装零售增速放缓。11月,社零总额当月同增8.1%,累计同增9.1%,分别环比回落0.5pct、0.1pct。限额以上服装鞋帽针织品类当月同比增长5.5%,增速环比提升0.8pct,主要受节假日错峰造成的10月低基数影响,11月增速环比9、10月整体回落1.2pct;1-11月累计同比增长8.1%,增速环比继续回落0.3pct。

电商增速优于线下,但环比亦出现放缓趋势。11月,实物商品网上零售额累计同增25.4%,增速环比-1.3pct,占比达18.2%,较上月提升0.7pct,其中吃/穿/用商品网上零售额累计同增为36.3%/21.2%/25.8%(增速环比0.2pct/-1.3pct/-1.4pct)。

从上市公司层面来看,服装家纺零售增速自Q2开始出现回落,Q3各细分子板块表现出现分化,预计未来分化将成为主要趋势。根据我们18三季报综述来看,在终端消费预期放缓的背景下,品牌端收入表现承压,除受益比音勒芬高增带动男装板块环比小幅改善外,其余细分子板块收入端环比均出现放缓。子板块盈利能力显著分化,受益于前期库存出清及合理控费,休闲和女装板块改善最为明显。在收入端降速的背景下,考虑到前期备货及销售计划相对积极,各板块营运效率出现不同程度放缓,经营性现金流表现趋弱。

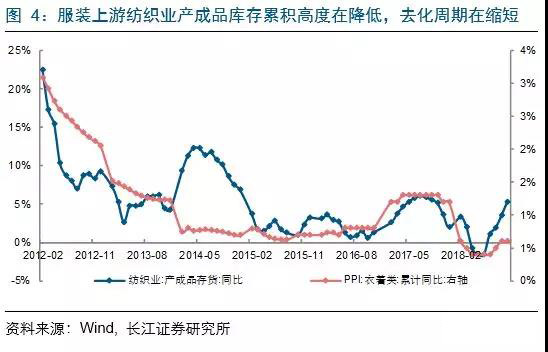

在零售环境未出现显著改善且前期基数较高的背景下,预计18Q4及19Q1服装零售收入端依旧承压,库存消化或对企业盈利形成一定冲击,但在今年补库背景下库存规模相对可控,一旦后续景气改善,行业恢复节奏或将提速。一方面,即使在行业景气阶段,零售企业下单亦相对谨慎,17下半年上游企业已经历一段库存去化,有效降低了此轮行业库存大幅累计的概率,从上游产成品库存来看,库存累积高度在降低,去化周期也在显著缩短;另一方面,在经历前期库存累积对报表盈利及渠道稳定性的冲击之后,品牌企业亦着手加速柔性供应链升级并提高产品企划针对性,有助于增强景气下行阶段抗风险能力、强化经营稳定性。

「纺织制造:订单转淡拖累收入端,盈利表现存在分化」

从行业层面来看,2017年内外需同步复苏带动规模以上纺织企业收入表现明显改善,2018年以来出现一定回落,但受益于生产成本压力缓解、汇率波动收益等,业绩呈现环比改善趋势。2018年1-11月,纺织品及服装分别累计出口1093亿美元及1446.5亿美元,分别同比增长9.3%及0.9%,环比-0.6/-0.3pct,前期“抢出口”因素消除,贸易摩擦及海外经济景气下行导致的订单外移致出口增速环比出现回落。1-11月,纺织业实现营业收入及利润总额分别同比增长1.7%及4.9%,上游纺织制造收入增速放缓主要受下游需求放缓影响,其一在于国内需求转淡、下游企业下单趋于谨慎,其二在于海外经济景气下行叠加贸易不确定性影响因素,出口订单趋于下行。

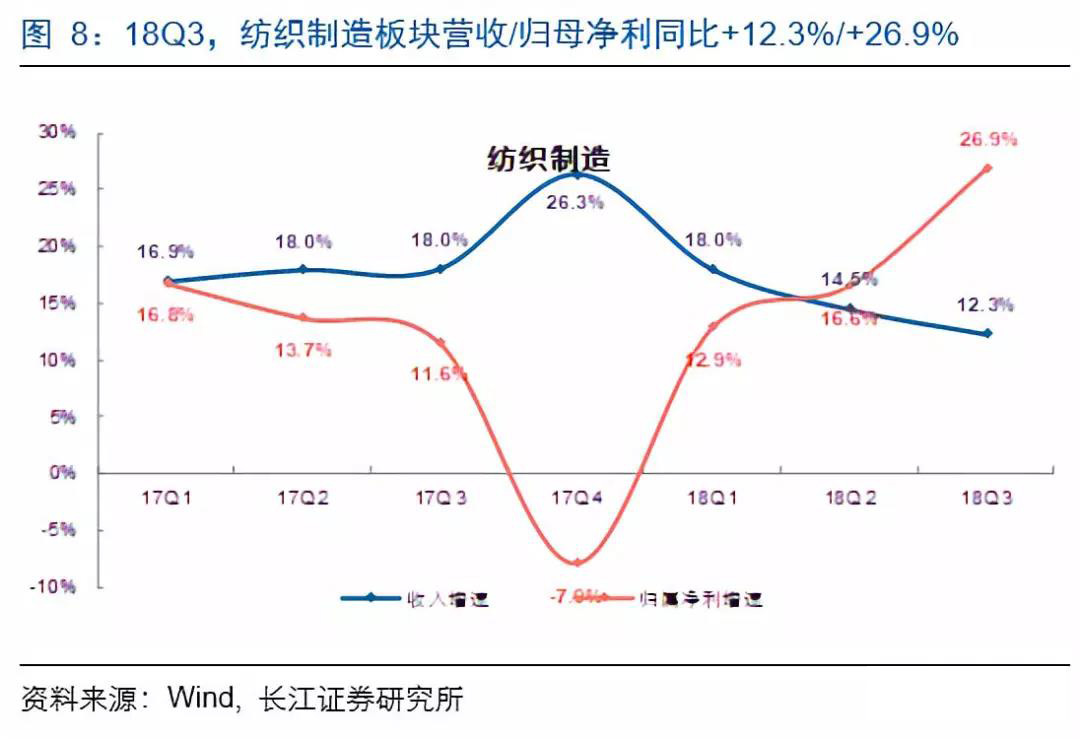

从上市公司层面来看,纺织制造板块自16年以来收入端改善明显,18Q3收入增速稳中略降,业绩表现显著改善。根据我们18三季报综述,2018年前三季度纺织制造板块实现营收及归母净利同增14.7%及18.8%;其中,18Q3分别同增12.3%及26.9%。从重点跟踪公司经营表现来看,除百隆东方及鲁泰A受益于海外产能释放Q3收入增速环比改善外,华孚时尚、新野纺织、联发股份、健盛集团及航民股份收入增速环比出现不同程度放缓。其中,华孚时尚主要受限于新棉上市节奏,网链业务收入增速放缓拖累整体表现;健盛集团则受俏尔婷婷并表基数影响,增速有所放缓,预计Q3订单饱和度依然较优。业绩层面,受益于汇率贬值带来的毛利率改善/财务费用节省,Q3纺织制造板块业绩增速环比显著改善。

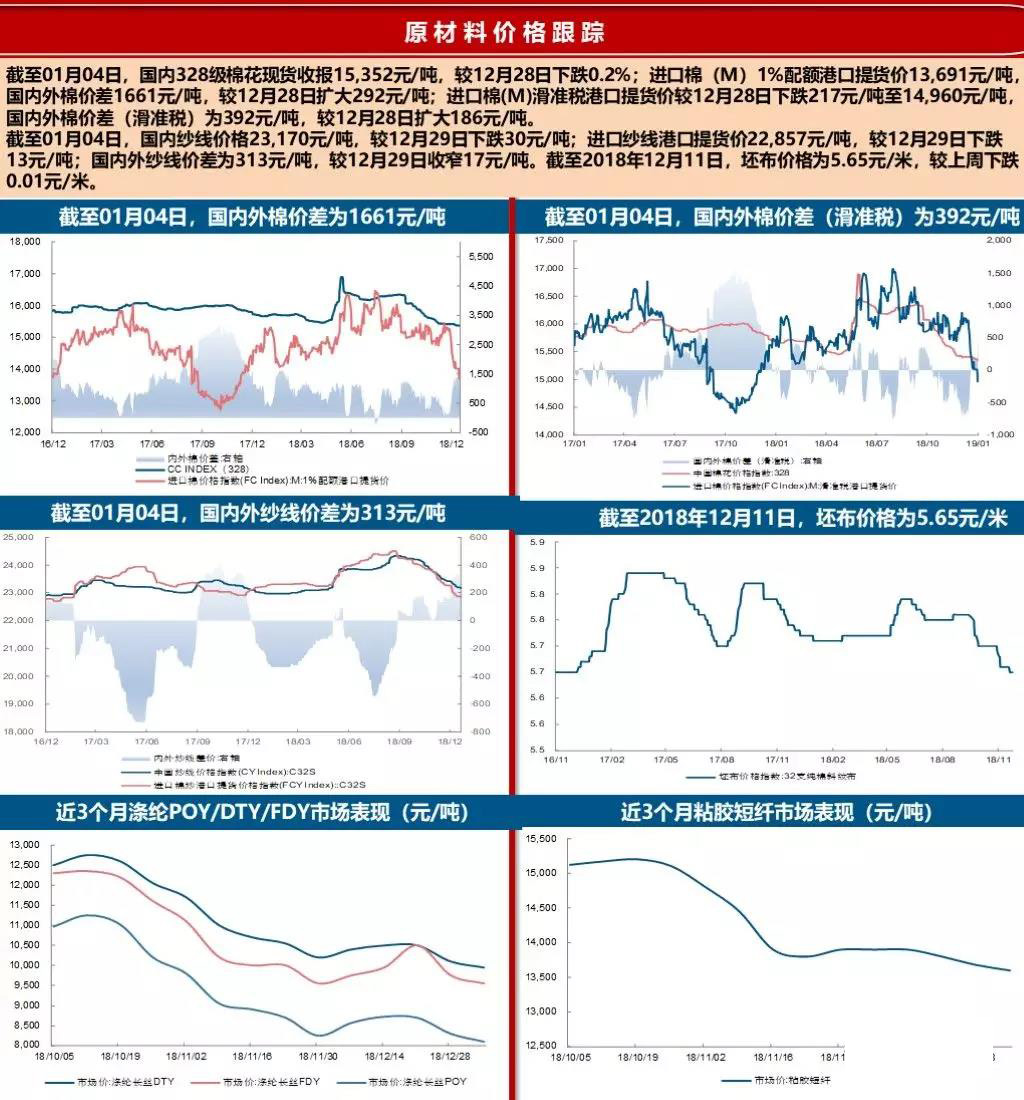

Q4受益于汇率波动及前期低基数制造企业盈利端有望改善,但中期来看,订单转弱可能拖累收入表现。展望18Q4,人民币兑美元汇率维持相对平稳,但上年同期人民币快速升值,多数出口型纺企均产生一定汇兑损失,对制造企业盈利产生较大拖累(17Q4纺织制造企业归母净利同比下滑7.9%);在前期低基数背景下,18Q4制造企业盈利端有望维持改善趋势。中期来看,内外需趋弱及订单转移或致制造企业收入端增速放缓。在订单承压下,未来的业绩改善可能来自两个方面:一方面,从原材料价格走势来看,供给充裕叠加需求偏弱,棉价短期承压,“成本加成”定价模式下,中期棉价温和上涨有助于纺企转嫁成本压力;另一方面,从制造费用及用工成本角度来看,代表性纺企大规模资本开支高峰已过新增折旧压力有限,人效提升缓解用工成本压力。

「悲观预期已充分反映,估值下行空间有限」

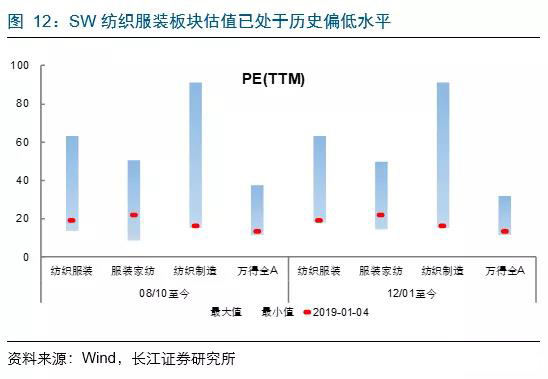

降杠杆、贸易摩擦潜在升级等因素压制市场表现,5月以来服装零售增速放缓进一步拖累服装板块估值下行。2018年,申万纺织服装指数年初至今累计下跌34.33%,跑输沪深300 9.02pct,在申万一级行业中排名21;其中,纺织制造下跌32.97%,服装家纺下跌34.29%。截至2019/01/04,SW纺织服装PE(TTM)为19.02倍,分别处于2008年10月和2012年1月以来4.6%和2.2%分位数水平;同期万得全A指数PE(TTM)为13.26倍,分别处于17.0%和24.0%分位数水平,可见纺织服装板块估值已具有相对优势,下行空间有限。

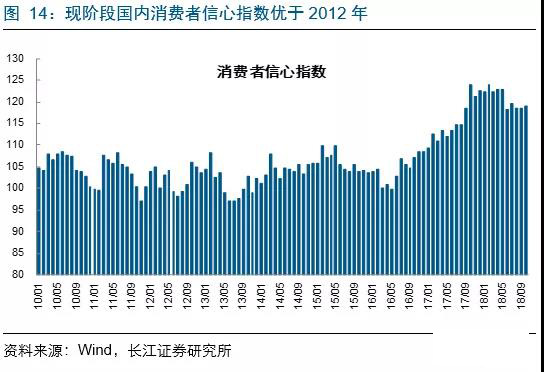

市场情绪及行业基本面因素共同作用纺服板块估值筑底,为判断目前估值水平是否充分反应市场悲观预期,我们梳理了2008年10月以来SW纺织服装PE(TTM)低于最新交易日水平的历史阶段。结果显示,除今年10月以外,历史上板块绝对估值保持低位的时间主要集中于2008年金融危机以及2012-2013年服装行业集中去库存阶段。此外,从相对估值的角度来看,历史上板块相对估值保持低位的时间除金融危机和行业去库存阶段外新增了2017下半年以食品饮料和家电为代表的消费品提估值阶段。对比2012-2013年行业基本面大幅调整阶段板块经营表现,今年二季度以来板块收入端增速降幅相对可控、利润增速表现维持平稳,且国内消费者信心指数表现明显较优。

展望未来行业走势,我们在《2019年度策略:与趋势同行,优选景气细分龙头》中指出,未来两个季度品牌端收入端表现承压,但考虑到供应链优化以及经营灵活性调整基础上盈利调整的幅度和周期或将收窄,后续景气改善背景下行业恢复节奏或将提速;而制造端受益于要素成本压力缓解,盈利端有望改善。总结来看,目前板块估值筑底,伴随着降杠杆以及贸易摩擦等前期估值压制因素边际上缓解,板块估值筑底企稳可期。

行业观点

如前所述,目前板块估值筑底,伴随着降杠杆以及贸易摩擦等前期估值压制因素边际上缓解,板块估值企稳可期。虽然短期消费形势依旧承压,但对未来我们并不悲观。

预计品牌企业18Q4和19Q1两个季度收入仍将承压,但基于灵活的经营策略、库存消化及较优的费用管控能力,业绩有望实现稳增长;现阶段龙头公司安全边际较强,建议优选Q4经营环比改善或高增的森马服饰、歌力思和比音勒芬,关注海澜之家、富安娜和太平鸟。在品牌端增速放缓的背景下,纺织制造行业订单或将转为短单,而贸易摩擦潜在升级预期也将加速订单向东南亚转移,因此制造板块建议重点关注越南产能占比大、稳步投放的优质纺企百隆东方、健盛集团,及超跌的华孚时尚。此外,消费分级趋势下,建议关注具备渠道层级压缩和产业链重构优势的新模式公司南极电商、跨境通和开润股份。

短期避险情绪下,建议重视回购及高股息率相关标的。我们在前期报告《从股份回购角度看纺服公司投资价值》论证了从财务角度来看,回购股本占比高且初始ROE 和 EPS 较优的标的在回购预案发布前取得正收益的概率更高;从维护公司价值的角度来看,前期超跌以及市场关注度较高的标的在预案发布后更易获得正收益,结合基本面建议关注华孚时尚、 比音勒芬、健盛集团和鲁泰A。同时,我们在《从股息率角度看纺服板块投资价值》中指出,目前板块股息率无论是从行业横向选择的角度还是无风险收益的角度来看均具备较显著的优势,海澜之家、孚日股份、九牧王、鲁泰 A 值得关注。

行情回顾&数据跟踪

风险提示:1、、终端零售环境恶化的风险;2、外延并购及内部整合不及预期的风险;3、原材料价格及汇率大幅波动的风险。